流量红利尾声下的新电商模式

中美互联网前十大市值的公司中,中国互联网公司已占据半数席位。其中,腾讯市值已经十分接近Facebook。

排名第二的阿里巴巴虽然经历反垄断后使得股价一路走跌,市值仍然超过5万亿港元。

另外,美团和拼多多等公司作为中国头部互联网公司的第三梯队正在极速追赶。

截止2021年3月22日,国内市值超过千亿美元的互联网上市企业共有6家:腾讯、阿里、美团、拼多多、快手、京东。

从市盈率(PE)来看,快手还将长期亏损,美团和拼多多有望在2022年之后再次实现盈利。

那么,字节跳动应该值多少?

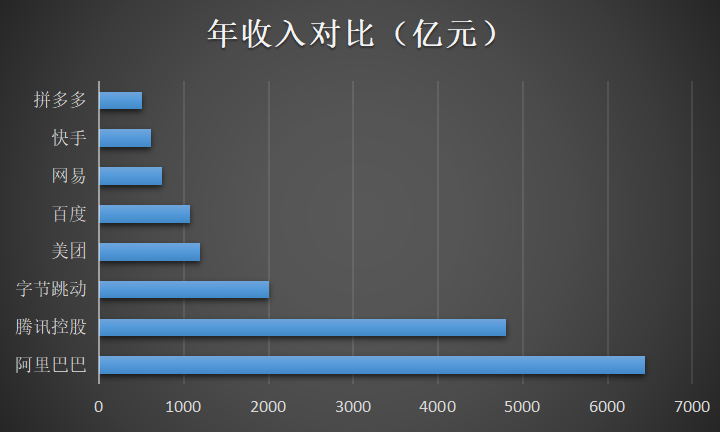

根据新商业研究院了解到的情况来看,字节跳动2017年、2018年总营收分别约150亿、500亿元。

2019年公司内部收入目标为1000亿元,应该可以实现。

富途证券研究数据,字节跳动2020年营收规模达到2400亿。

彭博社估算稍微保守,字节跳动2020年全年收入约1750亿元。

取两者中值计算,总收入大约在2000亿元左右,大约是百度年收入(1074亿)两倍左右,仅次于阿里巴巴和腾讯,跻身前三。

对于处于高速成长期的新经济公司,若IPO,市盈率也会更高,同时投行在估值时会使用市销率作为参考。

wind预计腾讯2020年总收入为740亿美元,对应现在的市值8400亿美元,则市销率大约11倍。

以腾讯同样市销率计算,字节跳动市值在19300亿-26000亿元人民币,折合成美元大约是3000亿-4000亿之间,取其中值为3500亿美元,将超过美团,跻身三甲。

字节跳动(Bytedance)、阿里(Alibaba)和腾讯(Tencent),组成新“BAT”格局。

流量红利尾声

2020年我国网民总数在10亿左右,2020年Q3,用户时长下跌到了一年前的水平。

尽管2020年1月在线视频MAU一度飙升至9.91亿,但疫情稳控后MAU出现了明显的下降,2020年8月和12月,MAU同比增幅均为-5%左右。

2021年春节期间,“就地过年”又带来了一波流量红利,但用户数量的红利接近尾声。

在用户规模及渗透率上,腾讯系、阿里系、百度系三家用户规模已基本覆盖全网用户,增速趋缓,在短视频产品拉动下,头条系及快手系用户规模渗透率加速提升。

在用户时长上,互联网巨头争夺加剧,头条系及快手系产品“进攻趋势”明显,腾讯系、阿里系及百度系均呈现出不同幅度的下降。

目前,阿里系、腾讯系、百度系、字节系已经进入全景生态流量布局的阶段,围绕自身优势,通过小程序和APP矩阵从新闻资讯、视频、电商、游戏、出行、支付等各大领域构建行业生态格局。

数据显示,过去一年,在用户量增长近乎停滞的状态下,移动用户月人均使用时长增长了12.9%,由2019年4月的128. 2 小时增长至2020年4月的144. 8小时。

其中,在月活跃用户数方面,由2019年4月的11. 4亿增长至2020年4月的11. 6亿。涨幅达1.8%。

人均打开APP数量方面,由2019年4月的22. 8次增长至2020年4月的23. 7次,涨幅达3.9%。

虽然流量红利进入尾声,但是线下消费加速向线上转变,线上线下结合使得移动购物已成为用户高度依赖的购物方式,其次创新的线上线下结合的商业模式使得网络用户规模及使用率均持续攀升。

例如,社区团购的发展极其迅速,社区团购类小程序在2020年全年持续发展,疫情催化培养的用户习惯保持极高的黏性,1月-12月该行业在微信小程序中的月活用户数从0.27 亿增长至2.53亿,实现了爆发式增长。

平台边界逐渐模糊,新电商模式驱动增长

2021年将会是平台优势清晰,但平台边界显现模糊趋势的一年。

2020年互联网公司迅速开疆扩土,2021年随着新兴市场被挖掘殆尽,互联网行业已从增量竞争变为存量竞争,任何一位巨头的新动作都将侵犯另一个巨头的业务空间。

因此,我们认为互联网巨头将稳固核心地位,充分发挥各自核心竞争力,逐步向其他玩家的优势圈拓展。

巨头已经不再是昔日的巨头,在把握住核心优势的前提下,不断扩展边界,实现业务模式的多样性,打造全方位生态平台。

以腾讯和阿里为例:

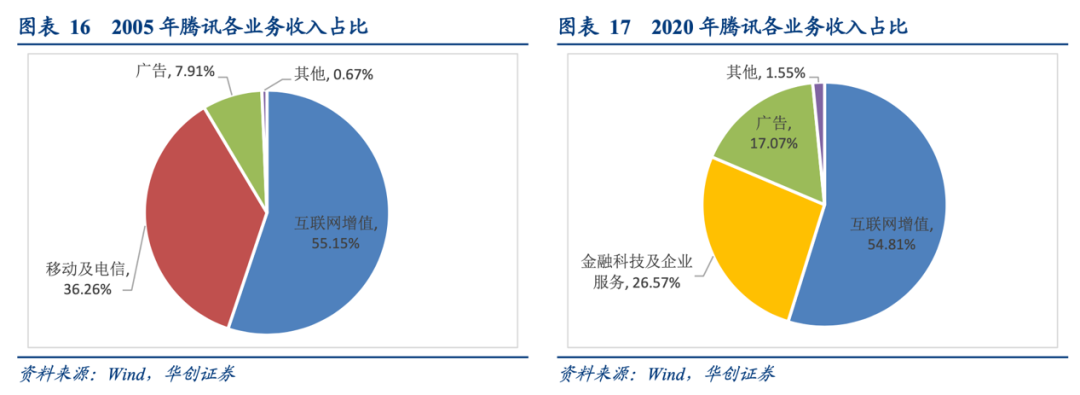

2005年至2020年,腾讯营收从14.3亿元增长至4820亿元,CAGR达47.4%;

其中互联网增值业务收入从7.9亿元增长至2642.1亿元,CAGR亦为47.4%;

广告业务收入从1.1亿元增长至822.7亿元,CAGR为55.2%。原移动及电信业务现转变为金融科技及企业服务,截至2020年末占比26.6%。

内容平台中,市场对于腾讯赋予的高位估值,增量主要来自于腾讯的在线视频、网络文学、动漫、影视、游戏和音乐等内容方面的综合实力,加上2020年视频号的异军突起, 腾讯对于短视频领域的主动进攻给予了市场更多的想象。

字节跳动因未上市,暂且按照最新一轮估值的4000亿美元计算单用户价值,与快手比较之后,华创证券认为在字节上市之后,市值将远不止4000亿美元。

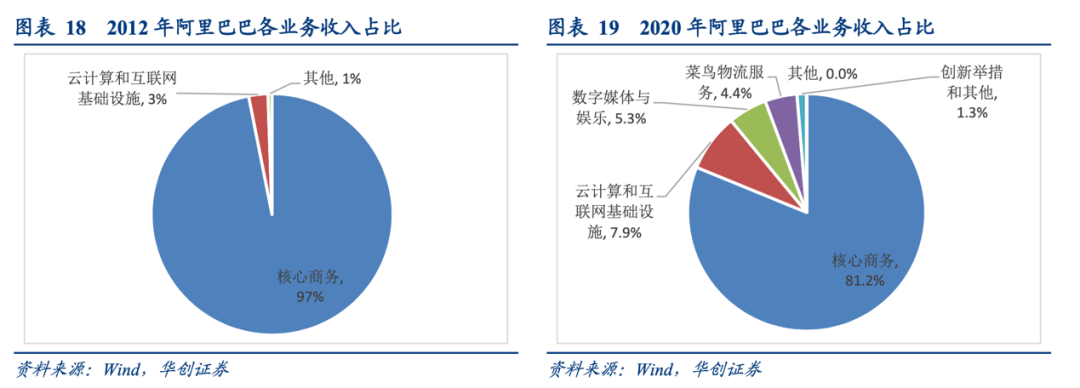

2012年至2020年,阿里巴巴营收从200.3亿元增长至5097.1亿元,CAGR达49.9%;

其中核心商务收入194亿元增长至4138.7亿元,CAGR达46.6%;

云计算业务占比有所提升,从3%提升至7.9%;

原其他业务如今已经扩展衍生成为数字媒体与娱乐(5.3%)、 菜鸟物流(4.4%)、创新业务(1.3%)。

电商平台中,市场给予阿里巴巴最高的单用户估值,主要的原因是阿里目前除了核心商业外,云业务等增值服务均被给予厚望,因此能明显看到单用户估值是大于单用户创收的,用总市值/电商业务活跃买家数高估出的价值是市场多赋予阿里巴巴的溢价。

美团和拼多多的估值虽未达到阿里巴巴如此之高,但市场亦给予了部分溢价,对于美团高估主要来自于对其新业务的期待,对于拼多多的高估来自市场对多多买菜的高预期。

唯品会和京东的单用户估值基本符合公司的业绩状况,说明市场仅将这两家公司视为电商平台。

流量红利尾声意味着进入存量竞争阶段,对于电商平台来说寻求获客将不再具有现实意义,相反提高用户的转化率,以及如何提升商户的留存率或将成为主要的目标。

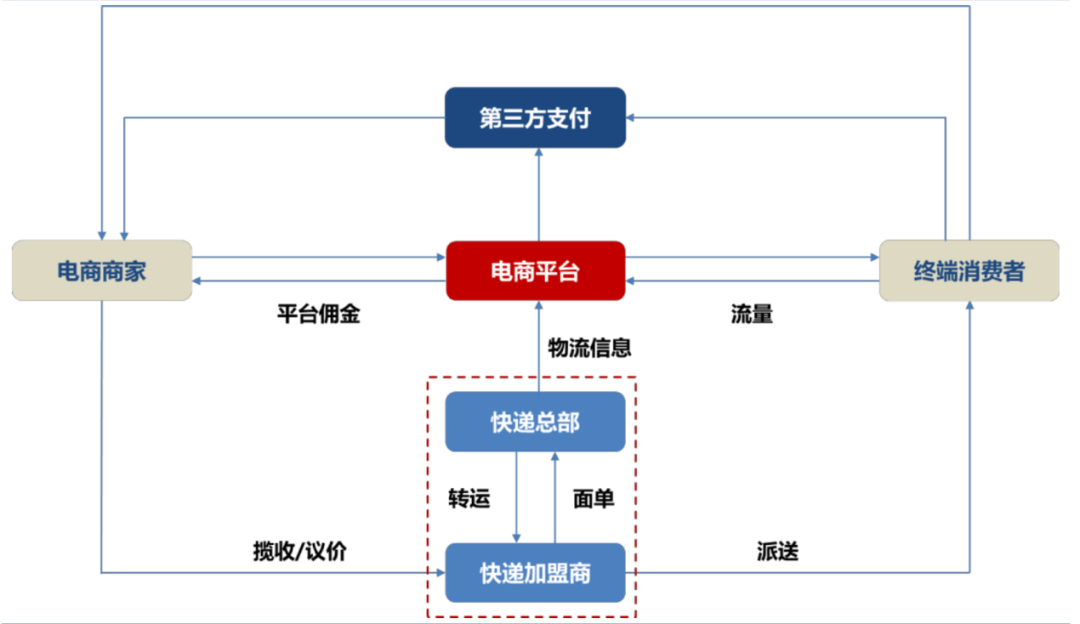

电商平台的竞争是流量、商家与物流的竞争,依次对应着用户、品牌和供应链。

无论是传统的中心化电商、直播电商还是近场电商,供应链能力都是其最底层的基础设施,亦是决定电商竞争力与用户粘性的关键因素。

无论是中心化电商还是直播电商,改变的仅是前端的获客方式,核心均在于配送等基础设施,这决定了留存率。

在流量红利接近尾声之际,如何创新商业模式,更多的取决于转化率,而留存率(在线时长)决定了转化率,进一步影响了GMV。

根据新商业研究院现阶段的研究结果来看,围绕着腾讯系、阿里系和头条系的商业模式创新主要有两个方向:

一是以微信群和小程序为获客和转化,线上线下结合的社区电商;

一是以短视频和直播为内容的新电商平台。

社区电商目前的竞争包括四个关键要素:地推能力、线上流量、资金和供应链。

2020 年,拼多多、美团、兴盛优选(腾讯投资)、橙心优选(滴滴)、十荟团(阿里)几大核心玩家均处于疯狂开拓“领土”的阶段,当价格战被终止,巨头们将围绕这四个关键要素展开新一轮的拉锯战。

由于新用户仅占市场的一部分比例,故重点仍在于如何提高长期高频用户的复购率,因此精细化运营成为重点,这取决于履约的品质和服务。

在精细化运营阶段,如何提高效率、降低商品损耗,让供应链的效率变得更高,将成为下一阶段几大巨头竞争的重点。

疫情稳控后,短视频用户规模仍在迅猛增加,网络视频使用率有所回落,而短视频使用率不 降反升。

CNNIC数据显示,2020年12月网络视频行业用户规模9.27亿,使用率93.7%,使用率较2020年3月有所回落。

短视频行业用户规模达到8.7亿,使用率高达88.3%,较2020年3月提升近 3 个百分点。

传统电商的流量红利虽已接近尾声,但短视频平台的流量将持续向直播电商迁移。

直播用户已成为电商平台重点开发群体,较非直播用户而言,在平台粘性和付费转化率方面具有更高的价值。

根据数据,2020年12月,手机淘宝观看直播用户的人均使用时长为428分钟,高出非观看直播用户118分钟(约2小时)。

其中京东观看直播用户的人均使用时长为130分钟,较非观看直播用户多20分钟,观看直播的用户具有更高的平台粘性。

在付费转化率上,手机淘宝和京东平台中观看直播的用户的支付率分别为70%和59%, 支付率较非观看直播的用户分别高出10pct、4pct。

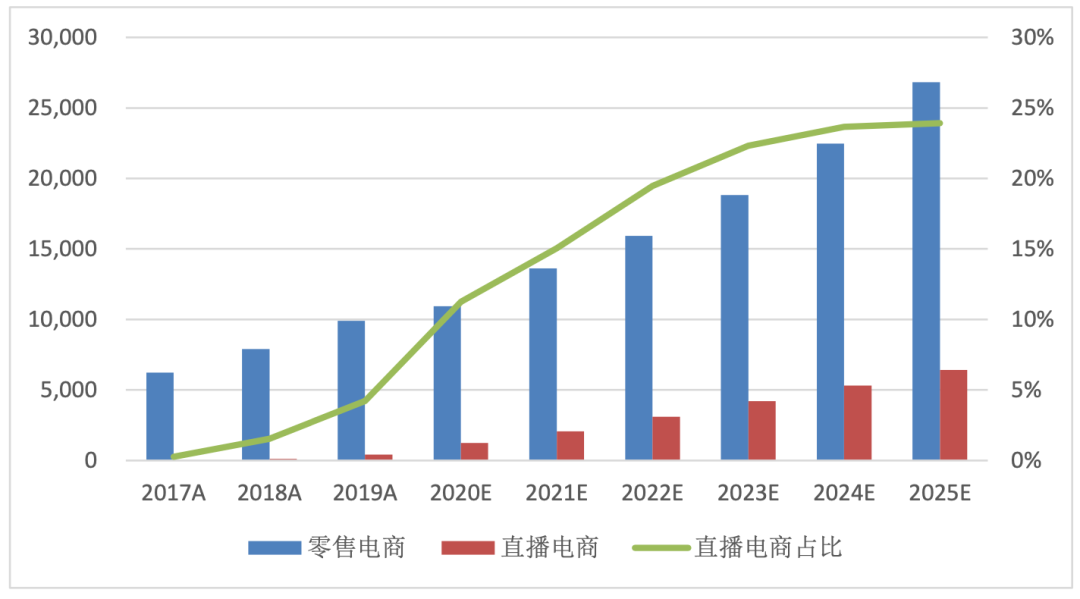

根据艾瑞咨询数据,中国直播电商的商品交易总额预计将从2020年的1.23万亿元增至 2025年的人民币6.42万亿元,直播电商GMV占中国零售电商市场的11.2%,预计将提升至2025年的23.9%。

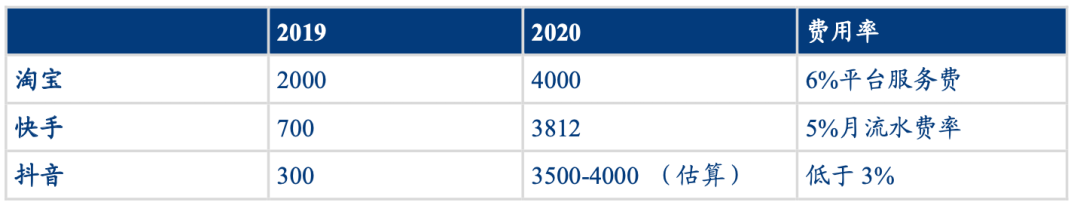

直播电商平台目前已经形成两大类型:以抖音快手为主的短视频平台、以淘宝拼多多京东为主的电商平台。

其中,“直播电商化”生态位是在流量侧,代表是两大短视频平台快手、抖音;“电 商直播化”生态位处在商品侧,代表是淘宝、京东、拼多多、唯品会。

2020年快手+抖音+淘宝三家头部平台直播带货的GMV已经超过万亿规模。

除了上述两大类型的直播平台之外,在主播侧同样分为两种类型:

一种是以薇娅、李佳琦为代表的头部网红直播;

一类是商家自己找主播或自己的员工/高管做主播,在店铺直播间里直播,行业称之为店播。

头部主播主要是为了短时间大量出货、形成营销效应;而店播,是日常运营手段,无论上新、促销都可以使用,能够持续,可以当作比图文更有吸引力的商品详情页。

新商业研究院从商家公布的数据获知,店播的购买转化率在7%到10%之间,即有100个人进入直播间,有7到10个人会下单,这显然高于图文页面的1%~5%。

头部网红主播在一定程度会倒推柔性供应链改造,通过短时间促成极大交易额,实现工厂按需生产,即降低库存又满足用户个性化需求。

店铺做日播,则能够迎合用户习惯,使用户产生信任,购买转化更高。

从目前来看,淘宝、快手、抖音、微信凭借超过或接近十亿规模的用户数量,已经形成一级的直播电商平台,拼多多、京东、美团、B站、微博和百度等拥有数亿用户规模的电商和内容平台将有机会成为二级的直播电商平台。

对于商家和主播来说,借助平台的扶持,仍然会有新的品牌和主播崛起。